Evolutiile din aceasta saptamana de pe piata obligatiunilor europene confirma predictia facuta in comentariul de pe 8 mai, “O saptamana cu surprize”, in care spuneam: ”Ramane insa ca o certitudine ca achizitiile BCE de Bund-uri au inceput deja sa duca la o lichiditate in scadere pe aceasta piata, situatie care nu va face decat sa creasca volatilitatea preturilor acestor instrumente in viitor. Cum aceste instrumente sunt instrumente-etalon pentru evaluarea obligatiunilor central europene, si deci a celor romanesti, cred ca ar trebui sa ne asteptam in viitor la o crestere a volatilitatii titlurilor romanesti, mai ales a celor pe termen mediu si lung.” Dar, asa cum era de asteptat, nu comentariul meu facut acum o luna a fost de natura sa miste pietele, ci comentariul facut de guvernatorul Bancii Centrale Europene (BCE), Mario Draghi, care pe 3 iunie a afirmat ca intr-o epoca a dobanzilor mici, pietele ar trebui sa se obisnuiasca in viitor cu o volatilitate mai ridicata. Mai mult, el a afirmat ca asta nu va duce la o schimbare a politicii BCE, existand un consens la nivelul board-ului ca nu evolutiile pe termen scurt ar trebui sa conteze.

Aceste afirmatii au “aruncat in aer” piata obligatiunilor europene, unde investitorii incepeau deja sa fie preocupati de o crestere a inflatiei, peste asteptari, in zona euro, suprapusa peste evolutia pozitiva a economiei SUA. Doar in aceasta saptamana randamentul Bund-urilor germane la 10 ani a crescut cu 0,4 puncte procentuale, ceea ce a dus prin ricoseu si la o crestere a randamentelor titlurilor romanesti la 5 si 10 ani cu 0,16 respectiv 0,20 puncte procentuale. Situatia din Grecia ramane un factor care poate aduce un plus de volatilitate, cu atat mai mult cu cat se prefigureaza pentru aceasta tara o situatie in care intrebarea nu este “daca va intra intr-o criza”, ci mai degraba “in ce fel de criza”. In cazul in care nu ajunge la o intelegere cu principalii creditori, Grecia va intra in urmatoarele saptamani in incapacitate de plata cu riscul iesirii complete din zona euro, cu tiparirea monedei proprii devalorizate masiv, cu banci nationalizate si asa mai departe. In cazul acceptarii conditiilor cerute, rascoala nucleului dur de stanga din interiorul partidului de guvernamant Syriza ar putea duce la caderea guvernului in conditiile in care majoritatea sa in parlament este data de doar 10 locuri peste 50%. De aici mai departe, organizarea de alegeri anticipate nu ar face decat sa prelungeasca perioada de instabilitate si de lipsa de apetit pentru aplicarea reformelor la care guvernul s-a angajat.

Intrebarea este cum ar trebui un investitor roman sa reactioneze la aceasta volatilitate si in ce masura il afecteaza. Raman la parerea ca fundamentele economice ale Romaniei sunt astazi suficient de solide pentru ca momentele de scadere a preturilor obligatiunilor sa fie tratate ca oportunitati de cumparare. In ce priveste riscul de a pierde bani din tranzactiile cu titluri de stat, ele sunt practic aproape nule in cazul in care titlurile sunt tinute pana la maturitate, si, intr-adevar, sunt prezente in cazul in care investitorul isi asuma riscul unor tranzactii pe termen mai scurt decat maturitatea obligatiunii. In aceste conditii poate sa apara intrebarea: Reprezinta actiunile o alternativa mai interesanta?

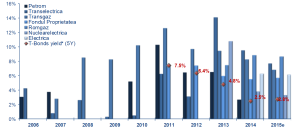

Eticheta “interesante” ar trebui sa fie pusa in functie de cel putin doua variabile: randamentul investitional relativ si riscul asociat investitiei. Pentru a discuta randamentul investitional relativ, voi folosi un grafic furnizat de colegii din echipa de analiza a pietei de capital. Graficul ne arata randamentul dividendelor platite de o serie de companii din domeniul utilitatilor listate la BVB. Am ales companii din zona utilitatilor deoarece acestea sunt  considerate in principiu ca avand un flux de numerar mai predictibil, fiind, din acest motiv, platitori constanti si generosi de dividende, cu atat mai mult cu cat unele sunt detinute de stat. Randamentul a fost calculat raportand dividendul pe actiune la pretul de sfarsit de an. Pe acelasi grafic a fost reprezentat si randamentul TS la 5 ani. In cazul anului 2015, randamentul dividendului a fost calculat plecand de le estimarile echipei de analiza a pietei de capital si de la pretul actiunilor respective la inchiderea pietei din 4 iunie, moment ales si pentru randamentul TS.

considerate in principiu ca avand un flux de numerar mai predictibil, fiind, din acest motiv, platitori constanti si generosi de dividende, cu atat mai mult cu cat unele sunt detinute de stat. Randamentul a fost calculat raportand dividendul pe actiune la pretul de sfarsit de an. Pe acelasi grafic a fost reprezentat si randamentul TS la 5 ani. In cazul anului 2015, randamentul dividendului a fost calculat plecand de le estimarile echipei de analiza a pietei de capital si de la pretul actiunilor respective la inchiderea pietei din 4 iunie, moment ales si pentru randamentul TS.

Graficul ne arata o serie de evolutii interesante. Spre deosebire de perioada 2006-2010, in care companiile de utilitati au oferit dividende mici sau deloc, incepand cu 2011, dar mai ales cu 2013, odata cu imbunatatirea profitabilitatii acestora si schimbarea politicii de dividende a FP, investitorii au beneficiat de dividende generoase. Acestea au depasit de doua sau mai multe ori randamentele oferite de titlurile de stat la 5 ani. Inseamna aceasta ca investitia in astfel de actiuni poate fi un substitut la investitia in TS? Nu neaparat. Si aici intervine cea de-a doua variabila mentionata: riscul investitional.

Spre deosebire de titlurile de stat la care riscul investitional este neglijabil in cazul in care sunt tinute pana la maturitate, in cazul actiunilor, riscul de expunere la o anumita firma nu este de neglijat prin prisma evolutiilor impredictibile ale pietelor de marfuri (de ex. pretul petrolului), a evolutiilor legislative si de reglementare (de ex. calculul redeventelor sau al pretului practicat de transportatori precum Transgaz sau Transelectrica), a calitatii guvernantei si lista ar mai putea continua. Este adevarat ca, spre deosebire de alte sectoare, firmele care lucreaza in sectoarele de utilitati sunt considerate a fi printre cele care ofera o stabilitate mai buna profitului si dividendelor, dar aceasta situatie nu poate fi absolutizata, asa cum istoricul lor o demonstreaza.

Concluzia este ca, chiar daca la prima vedere randamentul dividendelor pare sa fie de cateva ori mai mare decat cel oferit de TS, ele reflecta si un risc investitional mai ridicat pe care fiecare investitor va trebui sa decida daca si-l asuma sau nu. O comparatie a randamentelor oferite de cele doua clase de active ar insemna o comparatie intre mere si pere. Ca de obicei, solutia de luat in considerare ar putea eventual sa fie nu “sau actiuni sau TS” ci “si…si”, in ideea obtinerii unui cos investitional care sa reflecte intr-o mai buna masura apetitul de risc al fiecarui investitor.

Un weekend placut!