In jargonul cinic al oamenilor care investesc sau intermediaza exista doi termeni consacrati: “smart money” si “dumb money”, bani “isteti” si bani “prosti”. Primii sunt administrati de profesionisti sofisticati, care se presupune ca sunt capabili sa ia deciziile optime in ceea ce priveste banii pe care ii investesc, alegand fundamentat instrumentele financiare, evaluand corect raportul risc-randament, identificand oportunitatile inaintea banilor “prosti”. Acestia din urma sunt mai degraba in mainile cetateanului de rand, sunt guvernati de spiritul de turma si se pun in miscare de obicei tarziu, in apropierea varfului pietei. Probabil administratorii banilor “isteti” sunt la originea butadei: Cand frizerul ajunge sa iti spuna ce actiuni sa cumperi, e timpul sa vinzi.

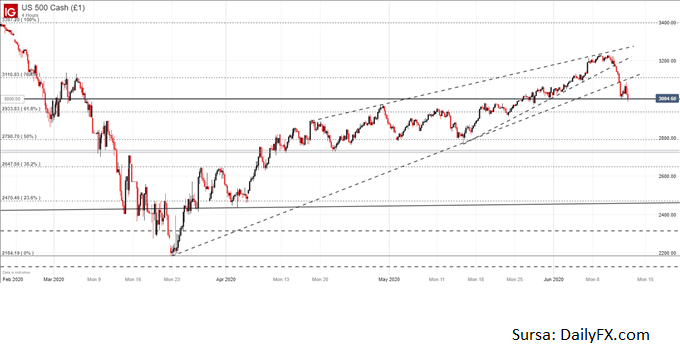

Insa ceea ce se intampla astazi pe burse ne poate face sa ne intrebam cat de mare mai este diferenta dintre cele doua categorii si daca nu cumva si unii si altii nu sunt guvernati decat de spiritul de turma, si atat. Suntem la inceputul unei recesiuni severe, asa cum indicatorii timpurii ne arata, sentimentul consumatorilor este si el la pamant, fiind reflectat de cresterea economisirii si apetitul scazut pentru achizitii, firmele de abia acum urmeaza sa isi publice cifrele financiare, care vor reflecta oprirea temporara a economiilor, SUA sunt in fata unor tulburari sociale semnificative. Si totusi, in pofida celor de mai sus, bursele, prin revenirea lor spectaculoasa la niveluri apropiate de perioada pre-pandemie, reflecta o realitate economica ce practic nu exista si nici nu va exista prea curand.

Explicatia rezida in faptul ca cei care au bani nu prea au in ce altceva sa ii plaseze si atunci nu fac decat sa umfle si mai mult bursele. In SUA, cei mai bogati 10% americani detin direct sau indirect 90% din actiunile americane. Sunt oameni ai caror bani au fost traditional bani “isteti”, fie pentru ca erau gestionati de administratori profesionisti, fie pentru ca ei insisi aveau o educatie financiara solida, care le permitea sa ia decizii pertinente.

Explicatia rezida in faptul ca cei care au bani nu prea au in ce altceva sa ii plaseze si atunci nu fac decat sa umfle si mai mult bursele. In SUA, cei mai bogati 10% americani detin direct sau indirect 90% din actiunile americane. Sunt oameni ai caror bani au fost traditional bani “isteti”, fie pentru ca erau gestionati de administratori profesionisti, fie pentru ca ei insisi aveau o educatie financiara solida, care le permitea sa ia decizii pertinente.

Si totusi, comportamentul de astazi al banilor “isteti” nu mai pare atat de convingator. Decuplarea burselor de la realitatea economica pare sa sugereze ca fundamentele economice nu mai conteaza, prevaland in schimb spiritul de turma ghidat de ideea de a scapa de bani si de a detine active, indiferent de cat de supraevaluate sunt.

Si daca banii “isteti” au ajuns sa fie ghidati de spiritul de turma, ce le mai ramane de facut banilor “prosti”? Sa investeasca cu toata convingerea in companii falite…

Un comentariu aparut de curand in Financial Times remarca o serie de anomalii, care arata ca psihologia multimii ramane un domeniu extrem de dificil de explicat si cu efecte care nu trebuie subestimate. Iar daca multimea micilor investitori mai are la dispozitie si o platforma accesibila de tranzactionare, iata la ce aberatii se poate ajunge. Dupa ce firma de inchirieri automobile Hertz, avand o datorie de 19 miliarde de dolari, a invocat in SUA protectia la faliment, actiunea a crescut cu 521% in doar 5 zile. In prezent, capitalizarea Hertz este dublul capitalizarii dinaintea invocarii protectiei la faliment.

Compania de comert JC Penny a crescut si ea cu 195% intr-o singura saptamana, in pofida faptului ca a aplicat pentru protectie la faliment pe 15 mai. In acelasi timp, Whiting Petroleum, o companie americana din domeniul petrolului si gazelor naturale, a crescut si ea cu 328% intr-o saptamana dupa ce a invocat protectia la faliment in aprilie. Si asta in pofida faptului ca, in urma reorganizarii acesteia, creditorii vor prelua controlul a 97% din actiuni. Un detaliu nesemnificativ…

Iar pentru ca tabloul absurdului sa fie intregit , ieri Wall Street Journal anunta ca un judecator specializat in falimente a permis companiei mai sus mentionate, Hertz, sa vanda 1 miliard de actiuni, in ceea ce publicatia considera a fi “o miscare fara precedent pentru o companie falita dornica sa capitalizeze anomaliile pietei”. Pe parcursul procedurilor, avocatul firmei Hertz a mentionat ca “actiunile firmei ar putea sa fie lipsite de valoare, desi e imposibil de stiut asta acum cu certitudine”, dar atata vreme cat pietele sunt informate de riscurile aferente, demersul respecta cerintele legale.

Vestea proasta pentru toti acesti aventurieri este ca obligatiunile Hertz se tranzactioneaza la un pret semnificativ sub cel de emisiune, ceea ce sugereaza ca sperantele creditorilor de a-si mai recupera banii sunt mici. In conditiile in care acestia au acces la masa credala inaintea actionarilor, celor din urma nu le va mai ramane nimic.

Dar spiritul de turma pare sa prevaleze asupra “istetimii”. Iar asta face ca o scanteie sa fie suficienta pentru a declansa panica pe pietele financiare.

Un weekend placut!